Le tableau d’amortissement permet de simuler les échéances de votre crédit immobilier et d’établir votre plan de paiement sur la totalité de la durée du projet d’emprunt. Mensualité par mensualité, l’outil calcule le capital remboursé, les intérêts, ainsi que le montant restant dû. Il permet également d’obtenir un calcul du coût global de l’emprunt bancaire.

Notre simulateur établit le plan complet de remboursement, un document essentiel pour visualiser vos prochaines échéances et le capital déjà amorti.

Tableau d’amortissement

Obtenez votre tableau d’amortissement complet sur notre page dédiée

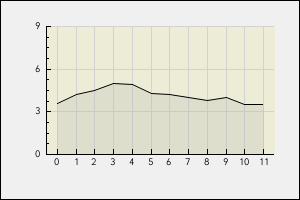

Taux des crédits en 2024

Pour construire votre tableau d’amortissement, vous avez besoin de connaitre le taux d’intérêt pratiqué par l’établissement financier prêteur. La durée du prêt et son taux sont les éléments de base du calcul des mensualités.

Vous trouverez ci-dessous un relevé des taux moyens proposés par les établissements bancaires pour des dossiers courants dans les domaines de l’immobilier, du crédit à la consommation et du crédit auto.

En fonction de la qualité de votre dossier, ces taux pourront être majorés ou minorés de quelques points de base. Pensez à reporter ces valeurs dans votre simulation d’échéancier de crédit.

| Taux immobilier relevés

le 1-04-2024

| Taux consommation relevés

le 1-04-2024

|

Où trouver les taux pratiqués par les établissements financiers ?

Le taux du crédit influe directement sur le calcul de l’échéancier et le coût global de votre projet de crédit. Quelques centièmes de pourcentage de taux de crédits peuvent se traduire par une augmentation de plusieurs milliers d’euros sur un crédit immobilier sur ans.

Pour utiliser le simulateur de tableau d’amortissement, vous avez besoin de connaitre le taux d’intérêt pratiqué par l’établissement financier prêteur. Vous pouvez consulter de nombreux sites sur internet dont la vocation est de suivre l’évolution des taux des crédits.

À titre d’exemple, pour l’année 2024, le taux moyen pour

- un crédit immobilier sur 20 ans : 4,30 %

- un crédit à la consommation sur 5 ans : 4,5 %

Comment calculer son tableau d’amortissement ?

Dans le cadre d’un prêt à taux fixe, le tableau d’amortissement présente sous forme d’échéancier le montant dû à chaque mensualité en ventilant la répartition du remboursement entre le capital amorti, les intérêts et le capital restant dû après chaque échéance.

La simulation de crédit sous forme de tableau d’amortissement permet d’établir à tout instant la progression du remboursement et la somme restant dûe en cas de remboursement anticipé.

Cet outil est principalement destiné au prêt immobilier mais peut également être utilisé dans le cadre d’un prêt personnel, d’un crédit auto ou d’une procédure de rachat de crédits.

Il est également possible de simuler son tableau d’amortissement sous excel (Nouveau : et désormais sous OpenOffice !) grace à notre modèle de classeur dédié téléchargeable sous la forme d’un document Excel.

Disclaimer : Les résultats des calculs exprimés ci-dessus ne sont pas garantis par Tableau-Amortissement.fr. Ces résultats sont donnés à titre indicatif et ne correspondent pas nécessairement à votre situation financière. Consultez dans tous les cas votre organisme de crédit pour des informations rigoureusement exactes.

Comment décrocher son prêt immobilier sans s’angoisser ?

Vous voulez faire l’acquisition d’une maison, vous avez enfin trouvé ce qui vous convient, mais vous avez besoin de ressources financières, du moins les vôtres ne suffisent pas et un complément est nécessaire. Vous entendez souvent que les demandes de prêts immobiliers sont refusées et vous craignez la même chose, dans cet article nous vous dirons comment être sûr d’avoir un prêt immobilier.

La solidité du dossier pour être sûr d’avoir son prêt immobilier

La banque à laquelle vous demanderez un prêt doit recevoir un dossier complet de votre part, c’est dans la logique des choses. Ce dossier doit contenir tous les documents qu’il faut ainsi que les justificatifs qui concernent votre état civil et vos revenus, à savoir :

- Un justificatif de domicile ;

- une pièce d’identité ;

- vos 3 dernières fiches de paie ;

- et d’autres documents qui vous seront demandés.

Avant la date de votre rendez-vous à la banque, une simulation de crédit immobilier est possible et recommandée dans le but de savoir approximativement combien vous allez emprunter et connaître votre budget. Vous pouvez utiliser l’outil disponible sur notre site pour faire cette simulation en ligne.

De toute évidence, une banque s’assurera que celui qui lui emprunte de l’argent (vous en l’occurrence) est capable de rembourser son prêt et donc une vérification de ses ressources financières sera faite par cette dernière. Voici ce qu’il faut avoir de préférence pour être sûr d’avoir son prêt immobilier :

- Pas de découvert les 6 mois passés ;

- avoir une situation professionnelle stable ;

- pas de cumul de crédits à la consommation ;

- votre apport doit être d’un minimum de 10% de la somme que vous souhaitez emprunter.

Sachez que l’importance de votre apport détermine l’importance du prêt (montant considérable). Il ne faut pas oublier que le taux d’effort doit être égal ou inférieur à 35% pour que la banque puisse vous accorder un crédit.

La concurrence interbancaire et la délégation d’assurance

Vous n’êtes pas obligé de faire une souscription à un crédit immobilier chez votre banque. Il est possible d’aller se renseigner auprès des autres banques à propos des conditions d’emprunt. C’est ce qui vous permettra, en fonction de vos besoins et de votre statut, d’avoir la meilleure offre possible.

De ce fait, comparez les différentes offres de chaque banque concurrente à la vôtre car chacune d’entre elles a ses propres conditions, cela vous fera certainement faire des économies. Les établissements bancaires généralistes à fort potentiel financier sont plus souples et vous attirent avec leurs offres. Vous bénéficierez ainsi de mensualités moins élevées à chaque échéance.

En ce qui concerne le fait de déléguer son assurance, cela consiste à souscrire une assurance emprunteur à une autre banque que celle qui vous fera un prêt immobilier, on déduit par cela que la souscription d’assurance ne se fait pas obligatoirement chez la banque prêteuse et cela fera en sorte que vous puissiez chercher les meilleures offres, celles qui vous conviennent le mieux.

Les indemnités d’un remboursement anticipé sont négociables

Si vous voulez solder votre crédit immobilier par anticipation, des indemnités de remboursement anticipé (abrégées IRA) vous seront facturées par votre banque prêteuse. Il existe ce qu’on appelle un remboursement anticipé total, ce dernier est prévu pour la suspension des cotisations d’assurance qu’il vous reste à faire et des intérêts ainsi que le remboursement partiel anticipé.

Cela permet de diminuer la durée du crédit emprunté ou de réduire sa mensualité. Il faut savoir que ce remboursement anticipé est désavantageux pour la banque qui vous accorde le crédit, ce sont des pertes d’ordre financier qu’elle subira.

C’est pour cela que des frais sont appliqués pour compenser ce qu’elle risque de perdre. Alors, les indemnités du remboursement anticipé sont négociables juste avant de souscrire au prêt immobilier.

Ceux qui empruntent négligent généralement ce détail relatif à la négociation et cela est important pour être sûr d’avoir son prêt immobilier. Plus de frais devront être payés une fois la décision de remboursement anticipé prise. Voici quelques informations qui peuvent être utiles quant aux IRA :

- Elles sont négociables au moment de la signature de votre contrat de crédit immobilier.

- Elles ne dépassent pas 3% du capital à rembourser (restant).